股票牛:“千亿基金男神”张坤巨亏57亿,一季度又买了什么

前天(4月19日),易方达基金公司公布一季报,旗下所有产品持仓明细也一览无余,众所周知的“公募一哥”张坤,曾一度成为“基金神话”被大家追捧,他在一季度的持仓无疑也是大家关注的焦点。

张坤目前名下管理的基金一共有四只,截至一季度末,基金总规模高达1341亿元,比之上季度增长134亿元左右,由此再多一称号----“千亿基金经理”。

可能很多朋友对于管理1341亿元资产的基金规模没有什么概念,当前市场中的公募基金公司总数大概有144家,截至4月19日,非货币型基金管理总规模超过1300亿元的只有30家而已。换句话说,张坤一人管理的基金规模就相当于一家中型基金公司,相信市场中再也找不出第二个人。

张坤目前名下管理的四只基金分别为易方达中小盘、易方达亚洲精选、易方达蓝筹精选、易方达优质企业三年持有。今年以来,受抱团股的大起大落影响,张坤持有的多只股票均属抱团股行列,导致四只基金今年以来的净值波动剧烈,最大回撤均超20%,一季度的整体收益也属于负值。

下表为张坤名下管理的四只基金在一季度的表现情况:

四只基金在一季度合计亏损约57亿元,四只基金在一季度收益全部都是亏损,但这却丝毫不影响追捧张坤的投资者,截至一季度末,张坤管理的基金规模增长至1341亿元,较上一季度仍然增长超10%。

在整个一季度中,张坤减少了基金中股票组合的白酒占比,增加了银行、医药等行业的仓位配置,并且继续重仓美团、腾讯和港交所三只港股蓝筹。

接下来带大家一一来看四只基金的持仓情况:

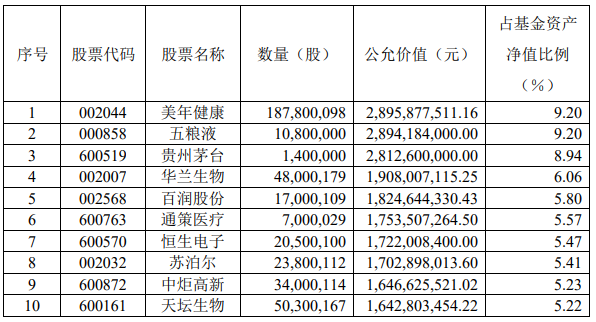

1、易方达中小盘

该基金在一季度大量减仓了白酒板块,去年四季度持仓占比前四的全部都是白酒板块个股,但今年除了五粮液和贵州茅台外,洋河股份和泸州老窖的仓位均大幅下降,跌出仓位配比的前十。

另外,医疗健康板块的仓位有所增加,新增华兰生物,使整体医疗健康板块个股持仓超过25%。

另外,新增调味品概念股百润股份和中炬高新,且首次进入该基金持股的前十仓位。

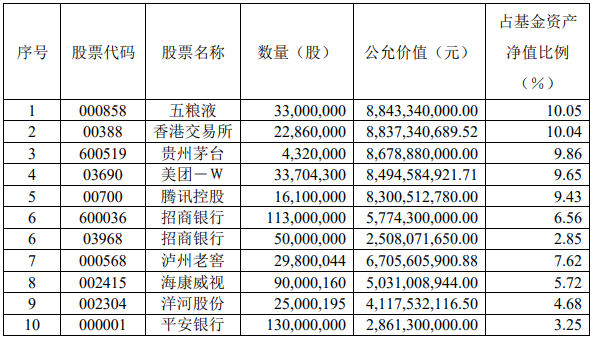

2、易方达蓝筹精选

从前十大持仓的股票来看,对比去年四季度,该基金中仍有4只白酒概念股,但仓位明显降低。同时,大量买入银行股,招商银行同时配比A股和港股,成为重仓新秀,占比超10%;平安银行也成为仓位前十的个股之一。

三只蓝筹港股美团(03690.HK)、腾讯(00700.HK)、港交所(00388.HK)的仓位变化不大,安防第一股海康威视的仓位有所增长,爱尔眼科(300015)和颐海国际(01579.HK)跌出持仓前十。

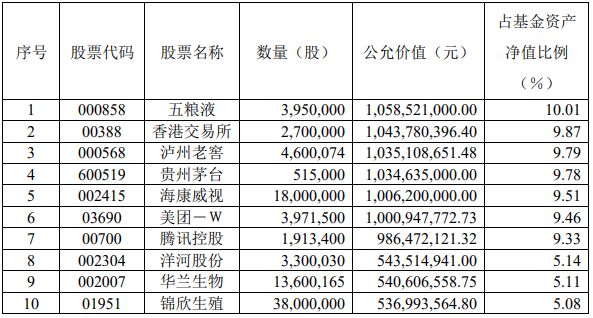

3、易方达优质企业三年持有

该基金的整体配比情况和蓝筹精选非常相似,只是更加集中于四只白酒股、三只港股和海康威视,光这8只股票的持仓就已占比70%左右。变化最大的属于洋河股份,持仓从去年四季度的10%大幅减仓至5%。

4、易方达亚洲精选

该基金主要的持股都属于港美上市公司:红筹和中概股。对比去年四季度,京东、美团、港交所、腾讯、好未来等持仓比例几乎不变,阿里和新东方的持仓下降50%左右。

同时,亚洲精选和蓝筹精选一样都在一季度大量买入招商银行,持仓比例暴增至10%。

总结

1、减持洋河股份和泸州老窖的持仓占比,从而整体减少白酒股的仓位配比;

2、增持银行股,尤其是重仓招商银行A股和H股;

3、不能购买港股的易方达中小盘基金中重新布局调味品赛道,并且加仓医药股;

4、注重优质龙头公司,尤其看好港股市场中的蓝筹股,如港交所、腾讯、美团、锦欣生殖和颐海国际;

5、集中持有,前十大持股占比总基金规模的81.42%;

6、从整体持仓的布局来看,重点看好四大领域:科技、互联网板块,这一类是投资标的中最为偏好的,但在A股中较少;第二类消费板块;第三类医药板块;第四类在行业中形成寡头格局的高端制造企业。最后一类银行板块,属于特殊时期下,经历了疫情冲击后,优质银行龙头企业有望改善资产不良率,这是时代赋予的机会,招商银行在去年四季度开始就出现了不良率下降的拐点,说明抵御风险的能力也在不断提高。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。